Allegro może wyemitować obligacje na 3 mld zł, ma umowę z bankami

Rada dyrektorów Allegro zdecydowała o utworzeniu programu emisji obligacji o wartości nominalnej do 3 mld zł. Firma przy emisjach zamierza współpracować m.in. z Santander Bank Polska i PKO BP.

Obligacje w ramach programu będą emitowane jako uprzywilejowane obligacje niezabezpieczone (ang. senior unsecured), mogą być denominowane w złotych lub euro, oprocentowane według zmiennej lub stałej stopy procentowej. Firma będzie mogła emitować obligacje zwykłe, zielone oraz związane ze zrównoważonym rozwojem.

W komunikacie giełdowym Allegro poinformowało, że „rozważa emisję pierwszej serii obligacji denominowanych w złotych, która będzie oprocentowana według zmiennej lub stałej stopy procentowej i będzie miała okres zapadalności do 5 lat, z zastrzeżeniem, że ostateczne parametry zostaną ustalone w procesie budowania księgi popytu i będą podlegały zatwierdzeniu przez Radę Dyrektorów Spółki”.

Dodano, że pierwsza seria obligacji nie będzie miała określonego celu w rozumieniu Ustawy o obligacjach, a wpływy netto z emisji zostaną przeznaczone na finansowanie ogólnych celów korporacyjnych Allegro i jego grupy kapitałowej.

Zaznaczono, że decyzja firmy o emisji pierwszej serii obligacji będzie uzależniona od sytuacji rynkowej na polskim rynku dłużnych papierów wartościowych.

We wtorek Allegro podpisało umowę programową z Santander Bank Polska, który ma być m.in. organizatorem i dealerem przy emisji obligacji, oraz PKO BP jako m.in. dealerem i agentem technicznym.

W pierwszej połowie listopada dyrektor finansowy Allegro Jon Eastick poinformował, że spółka planuje pozyskać ok. 200 mln euro finansowania jeszcze w 2021 roku lub na początku 2022 roku. Dodał, że jednym z rozważanych wariantów jest emisja obligacji złotowych.

- Emisja akcji dojdzie do skutku nie wcześniej niż w momencie zamknięcia transakcji. Jeśli chodzi o pozyskanie około 200 mln euro finansowania, to jeszcze nie mogę przekazać konkretów, ale może to nastąpić jeszcze w tym roku lub na początku przyszłego roku. Jednym z rozważanych wariantów jest emisja obligacji złotowych - stwierdził Eastick.

Allegro szykuje się do przejęcia za 881 mln euro

Na początku listopada Allegro podpisało umowę przejęcia 100 proc. udziałów platformy e-commerce Mall Group i firmy logistycznej WE|DO działających m.in. w Czechach i na Słowacji. Zapłaci 881 mln euro, częściowo swoimi akcjami.

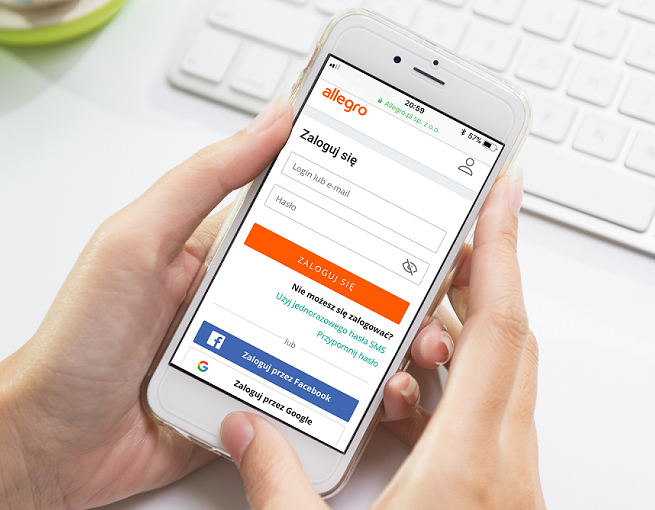

Firma Allegro, do której należą też porównywarka Ceneo i spółka eBilet Polska, w trzecim kwartale br. osiągnęła wzrost przychodów o 32,9 proc. do 1,23 mld zł i wyniku netto ze 131,7 mln zł straty do 324,4 mln zł zysku. Na platformach firmy jest 13,3 mln aktywnych kupujących, wartość średnich zakupów realizowanych przez każdego zwiększyła się o 24,5 proc.

Allegro od października ub.r. jest notowane na warszawskiej giełdzie. Od początku września kurs spółki zmalał z prawie 73 zł do ok. 40 zł, pierwszy raz spadł poniżej ceny 43 zł z oferty publicznej.

Newsletter

Newsletter

10 nowych stacji po polsku. Można je oglądać bez opłat

10 nowych stacji po polsku. Można je oglądać bez opłat  Seriale o śmierci i umieraniu. Czy to wciąż temat tabu?

Seriale o śmierci i umieraniu. Czy to wciąż temat tabu?  Iga Świątek wraca do gry. Gdzie oglądać WTA Finals?

Iga Świątek wraca do gry. Gdzie oglądać WTA Finals?  Znana platforma cyfrowa uruchomi kanał dla psów

Znana platforma cyfrowa uruchomi kanał dla psów  Zmiany w Euronews. Właściciel stacji powiązany z Orbánem

Zmiany w Euronews. Właściciel stacji powiązany z Orbánem

Dołącz do dyskusji: Allegro może wyemitować obligacje na 3 mld zł, ma umowę z bankami